Conciliación bancaria contable: ¿qué es y cómo realizarla?

¿Has visto sufrir a tu contador por las conciliaciones bancarias que no cuadran? Si eres contador, seguramente has tenido más de una pesadilla tratando de descifrar por qué tus números no coinciden con los del banco. Estas situaciones pueden ser verdaderos dolores de cabeza, pero no te preocupes, en este artículo aclararemos la importancia de realizar las conciliaciones y te daremos tips para facilitar este proceso.

Para asegurar un manejo adecuado del flujo de efectivo, la precisión y transparencia son elementos cruciales. En este contexto, la conciliación bancaria contable es una de las herramientas más fundamentales para lograrlo.

El proceso de conciliación bancaria contable consiste en la comparación de los registros contables con los movimientos reflejados en la cuenta bancaria. El objetivo principal es identificar y corregir discrepancias entre ambas fuentes de información, garantizando la exactitud de los datos financieros y la detección oportuna de posibles errores o fraudes.

En las siguientes secciones, profundizaremos en la conciliación bancaria para despejar todas las dudas o simplemente para darte la información necesaria sobre el tema. ¡Dile adiós a los temores del descuadre!

Definición de conciliación contable, ¿qué tiene que ver con un banco?

La conciliación bancaria contable es un proceso interno de una empresa que se realiza de forma periódica, generalmente mensual, para comparar los registros contables de la empresa con los movimientos reflejados en su estado de cuenta bancaria.

Si bien, la conciliación bancaria es interno, la información clave para realizarse se obtiene de los estados de cuenta bancarios, los cuales proporciona la entidad financiera. Al final, la empresa los utiliza como una referencia externa para verificar la exactitud de sus registros contables.

¿Qué es una conciliación bancaria en México?

Se trata de una práctica común entre las empresas de todos los tamaños, pues garantiza la transparencia y confiabilidad de la información financiera. Además, como sabrás, las empresas mexicanas están obligadas a llevar registros contables de acuerdo con las disposiciones del Código Fiscal de la Federación (CFF) y las Normas de Información Financiera (NIF), por lo que la conciliación bancaria contable es clave para cumplir con estos requisitos, permitiéndole a las empresas verificar que sus registros reflejan de manera precisa los movimientos reales en sus cuentas bancarias.

¿Para qué sirve en la contaduría empresarial?

Para la contaduría empresarial, como hemos mencionado, la conciliación bancaria contable es una herramienta que permite mejorar la precisión de sus registros financieros y optimizar la toma de decisiones. En primer lugar, este proceso de conciliación posibilita la identificación y corrección de errores al comparar los registros contables con los estados de cuenta bancarios. Ya sean equivocaciones por errores de dedo, clasificación incorrecta de cuentas o incluso actos fraudulentos, la conciliación permite detectarlos y enmendarlos.

Además, la conciliación bancaria brinda una imagen precisa de la situación del flujo de efectivo de la empresa, lo cual es crucial para una gestión eficiente de la liquidez, permitiendo tomar decisiones informadas en cuanto al manejo del dinero en caja, las inversiones, el financiamiento y otras áreas financieras clave.

Otro aspecto fundamental es que el proceso de conciliación bancaria contable es indispensable para el cumplimiento de las obligaciones fiscales. La Declaración Anual debe reflejar con total exactitud los ingresos y egresos de la empresa, por lo que una conciliación bancaria minuciosa es un requisito ineludible.

Así mismo, actúa como una herramienta de prevención contra posibles fraudes; al cotejar los movimientos en detalle, es posible detectar actividades sospechosas como desvíos de fondos o falsificación de cheques, mitigando estos riesgos.

En resumidas cuentas, para la contaduría empresarial moderna, la conciliación bancaria es un proceso medular que impacta positivamente la precisión contable.

¿Cómo se benefician las pymes y mipymes de las conciliaciones bancarias?

Las micro, pequeñas y medianas empresas también obtienen beneficios significativos al realizar conciliaciones bancarias periódicas. Si bien, su operación puede ser de menor escala, en comparación con grandes corporativos, mantener un control riguroso sobre sus finanzas es igualmente crítico para su supervivencia y crecimiento.

En primer lugar, para estas empresas con menores recursos, evitar errores contables y posibles fraudes adquiere una relevancia aún mayor. Un desfalco o una mala administración de los fondos puede resultar en un impacto devastador. La conciliación bancaria actúa como un salvavidas, permitiéndoles identificar a tiempo cualquier inconsistencia e implementar acciones correctivas.

Además, dada la naturaleza dinámica y cambiante del mercado para las pymes, contar con información precisa y actualizada de las finanzas es vital para responder ágilmente a nuevos retos y oportunidades. Al conciliar sus cuentas de forma regular, estos negocios tendrán un conocimiento certero de su situación de liquidez, facilitando la toma de decisiones estratégicas como nuevas inversiones, financiamiento o reestructuraciones.

Por otro lado, el cumplimiento de las obligaciones fiscales es un aspecto que ninguna empresa puede descuidar. Para micro, pequeñas y medianas empresas, con recursos y personal más limitados, las conciliaciones bancarias se vuelven imprescindibles para preparar declaraciones tributarias precisas y evitar costosas multas o sanciones.

Tipos de conciliación bancaria

Existen varias formas para realizar la conciliación bancaria, las empresas pueden escoger cuál implementar, dependiendo de la frecuencia de sus transacciones y necesidades específicas:

Tipos de conciliaciones

| Mensual |

Es la más común. Consiste en comparar los registros contables con los estados de la cuenta bancaria al final de cada mes. |

| Diaria |

Suele ser utilizada por empresas con altos volúmenes de transacciones diarias, para detectar inconsistencias de forma inmediata. |

| Periódica |

Se realiza cada cierto periodo, como trimestral o semestralmente. Es útil para negocios con menos movimientos. |

| Conciliación bancaria electrónica |

Aprovecha la integración de sistemas electrónicos para realizar la conciliación bancaria casi en tiempo real. |

| Conciliación bancaria manual |

Se revisan de forma manual los estados de cuenta y registros contables, lo que puede ser más propenso a errores, pero es necesario cuando no se cuenta con sistemas automatizados. |

Además de la frecuencia, el tipo de conciliación también puede variar si se trata de la conciliación contable regular o la conciliación fiscal de saldos al cierre del año fiscal para cumplir con obligaciones ante el SAT.

En todos los casos, el objetivo principal es identificar y explicar las partidas conciliatorias para asegurar que los registros financieros sean precisos y reflejen fielmente los movimientos bancarios.

¿Cómo elaborar una conciliación bancaria?

A continuación te compartimos una pequeña guía básica que puedes tener en cuenta sobre cómo hacer una conciliación bancaria, sin embargo, es importante contar con la asesoría de un profesional de la contabilidad para asegurar una conciliación correcta.

Pasos de la conciliación bancaria contable

- Obtén el estado de cuenta de banco y los registros contables del periodo a conciliar.

- Anota el saldo inicial según el estado de cuenta y el saldo inicial en los registros contables. Ambos deber ser los mismos del periodo anterior.

- Enlista los depósitos y abonos que aparecen en el estado de cuenta de banco.

- Verifica que los anteriores estén en el registro de la contabilidad, marcando los que coincidan.

- Los depósitos del banco que no aparezcan en registros contables se suman (partidas conciliatorias de ingresos).

- Enlista las salidas de efectivo (cheques, transferencias, etc.) del estado de cuenta y verifica que las salidas estén en la contabilidad, marcando las que coincidan.

- Las salidas registradas en el banco que no estén en la contabilidad, se suman (partidas conciliatorias de egresos).

- Suma al saldo del banco las partidas de ingresos no registradas y resta las partidas de egresos no registradas.

- Verifica que el nuevo saldo conciliado según el banco, coincida con el saldo final según los registros contables.

- Investiga y explica cualquier partida conciliatoria para corregir registros y realizar los ajustes necesarios.

- Documenta y respalda las partidas conciliatorias y ajustes realizados.

Al final, es un proceso de cotejo, identificación de diferencias, corrección de registros y conciliación de saldos finales.

Formatos de conciliaciones bancarias

- Formato de conciliación bancaria mensual o diaria: es probablemente el formato más utilizado. Tiene columnas para anotar el saldo inicial según libros y banco, luego enlista los movimientos (depósitos y retiros/cheques) de ambas fuentes, identifica las partidas conciliatorias, y finalmente concilia y muestra el saldo final.

- Formato de conciliación fiscal o de saldos: utilizado específicamente para cumplir con la obligación anual en el cierre contable al conciliar los saldos finales de las cuentas bancarias según contabilidad y según estados de cuenta para la Declaración Anual de impuestos.

- Formatos de conciliación electrónica: cuando se utilizan sistemas de banca electrónica, existen formatos diseñados para importar los movimientos bancarios y realizar la conciliación de forma automatizada.

- Hojas de cálculo de Excel: muchas empresas y contadores utilizan las hojas de Excel para realizar la conciliación bancaria, armándola o dándole el formato que prefieran, pero en general, suele ser el mismo formato que para la conciliación mensual o diaria.

La estructura básica es similar en todos los formatos: registrar saldos iniciales, listar movimientos, identificar partidas conciliatorias y llegar a un saldo final conciliado. Pero pueden variar en diseño, frecuencia y funcionalidades adicionales.

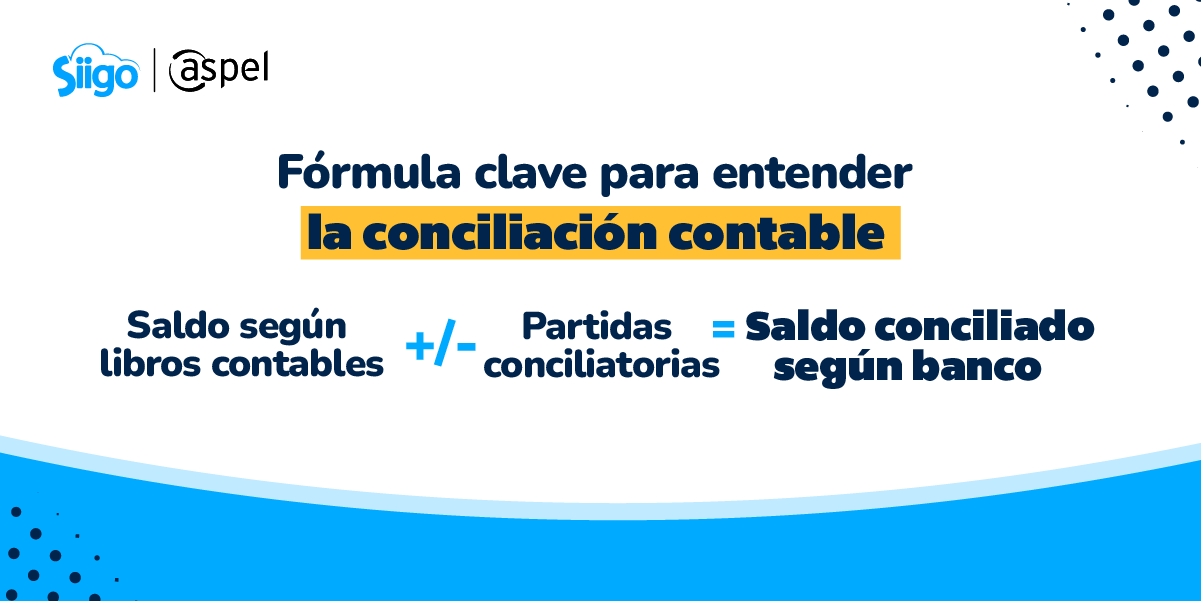

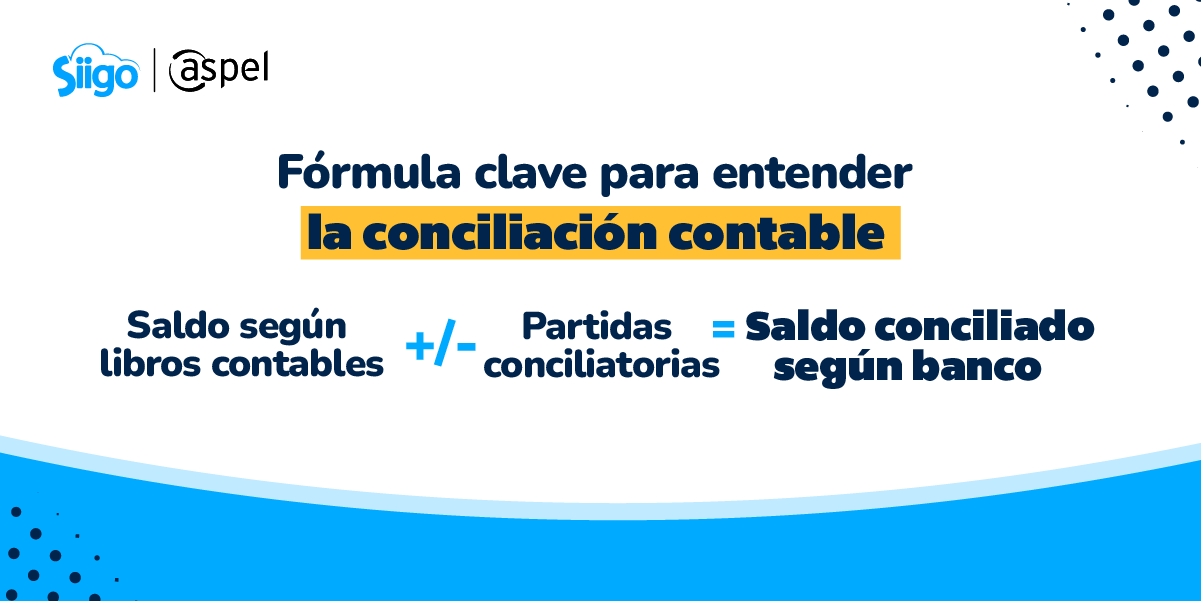

Fórmula clave para entender una conciliación contable

De forma general, una fórmula clave que te ayudará a entender mejor la conciliación bancaria es:

La fórmula representa los tres componentes principales involucrados:

- Saldo según los libros contables: es el saldo final de la cuenta bancaria según el registro de contabilidad de la empresa al cierre de un periodo determinado.

- Partidas conciliatorias: son los ajustes que se deben hacer al saldo de los libros contables para conciliarlo con el saldo real del banco. Las partidas pueden ser:

- Ingresos (depósitos) registrados en el banco, pero no en libros.

- Egresos (retiros, cheques, etc.) registrados en el banco, pero no en libros.

- Ingresos registrados en libros pero no en el banco.

- Egresos registrados en libros pero no en el banco.

- Saldo conciliado según el banco: es el saldo que resulta después de aplicar las partidas conciliatorias al saldo inicial de los libros de contabilidad. El saldo conciliación cuadrar con el saldo según el estado de la cuenta bancaria.

Toma en cuenta que el signo +/- indica que las partidas pueden sumarse o restarse del saldo del libro, dependiendo del tipo de partida:

- Se suman los ingresos no registrados en el libro de contabilidad.

- Se restan los egresos no registrados en la contabilidad.

La fórmula básicamente nos indica que al saldo inicial según el libro de contabilidad se le suman los ingresos no registrados y se le restan los egresos no registrados, para obtener el saldo que coincida con el estado de cuenta del banco.

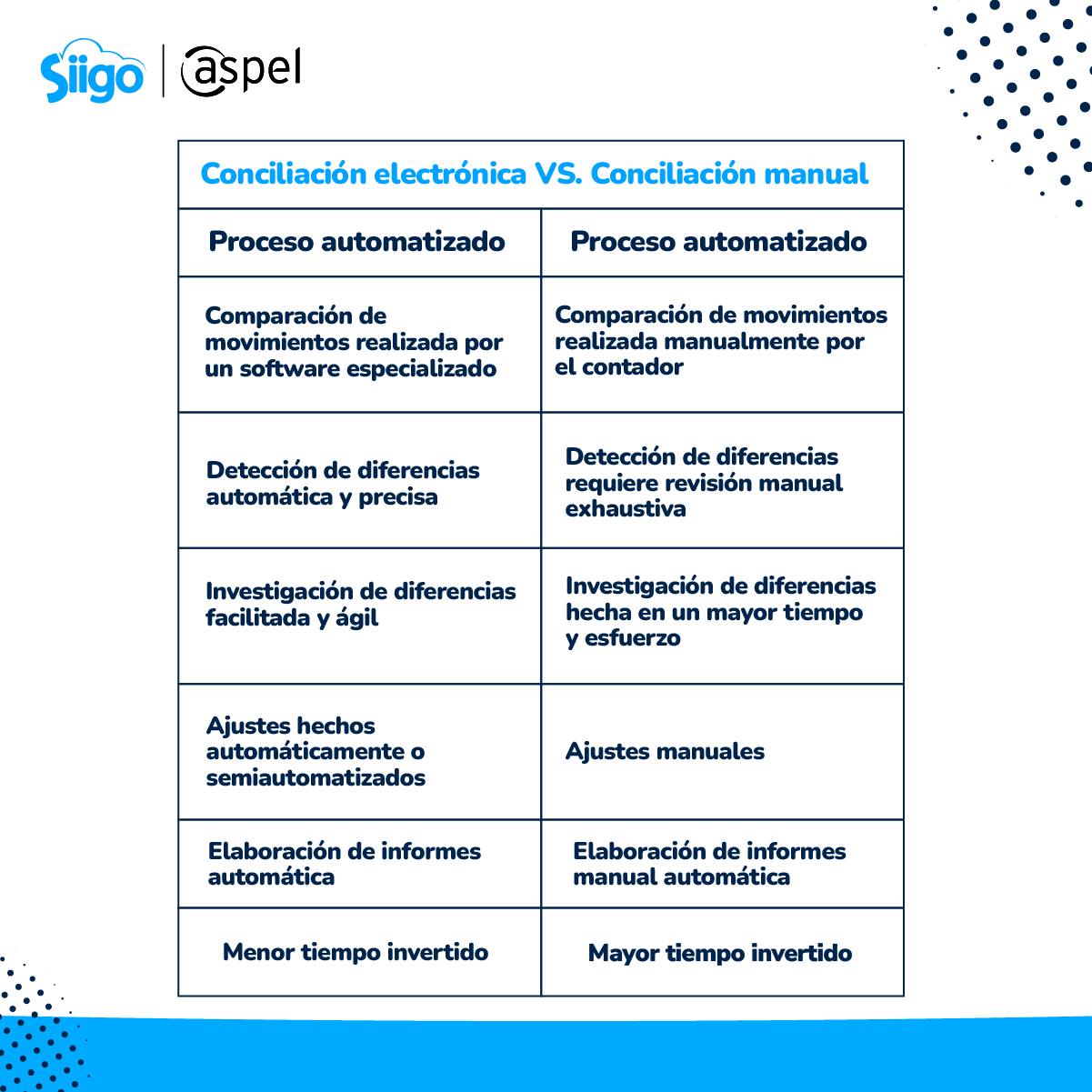

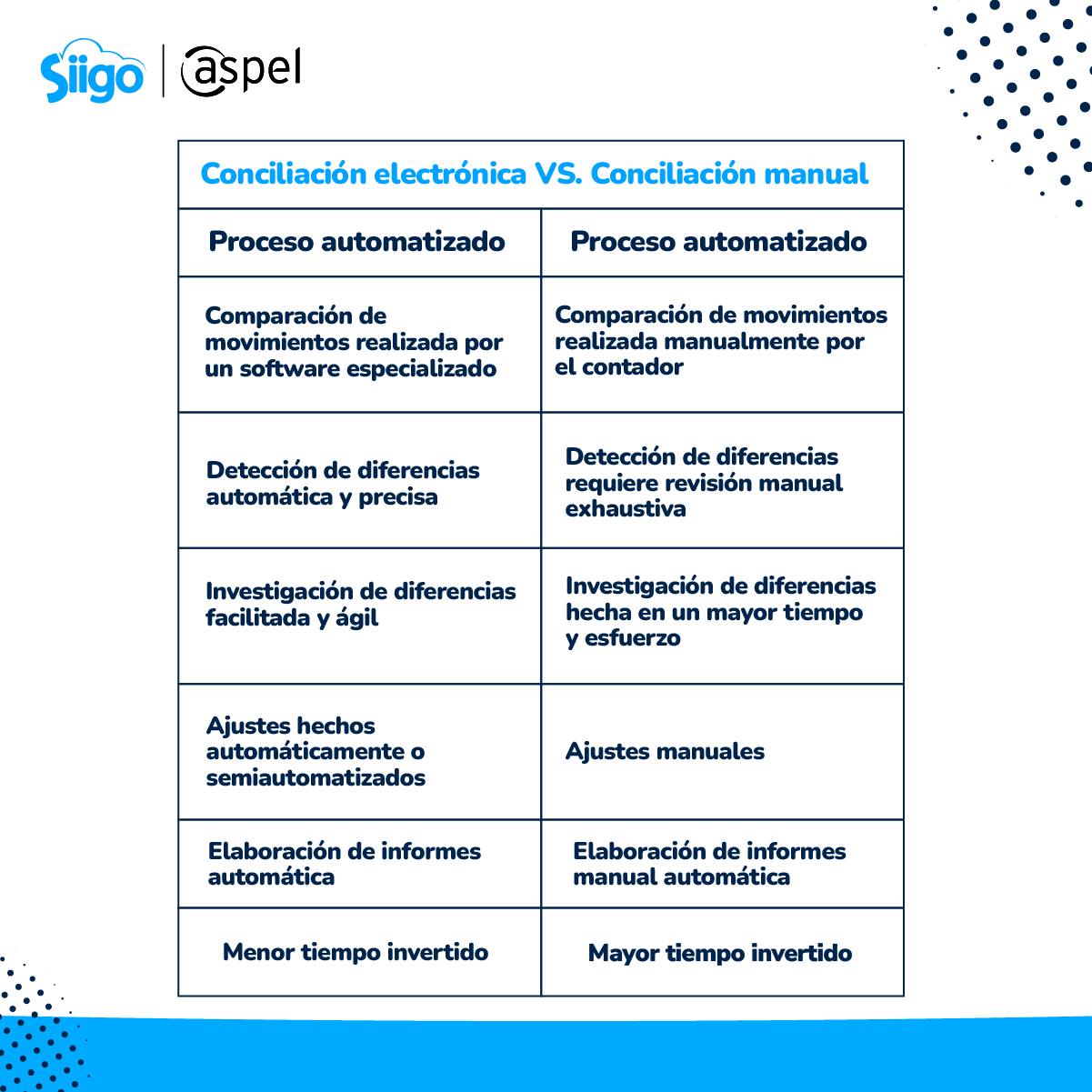

Ventajas de la conciliación bancaria electrónica para contadores

Al hablar de hacer una conciliación bancaria es fundamental mencionar las ventajas que representa para los contadores el realizarla de manera electrónica.

En primer lugar, el ahorro de tiempo gracias a que pueden automatizar el proceso de conciliación bancaria. Pueden reducir significativamente el tiempo que se invierte en la revisión manual de estados de cuenta y registros contables, liberándoles tiempo valioso para otras actividades.

Además, un sistema electrónico minimiza los errores humanos que pueden ocurrir al realizar conciliaciones manuales, como omisiones, duplicaciones o errores tipográficos. Al mismo tiempo, permiten tener los datos actualizados casi en tiempo real, al poder importar automáticamente los movimientos bancarios a medida que ocurren.

Por otro lado, muchas soluciones tecnológicas permiten la integración de software para facilitar el flujo de información entre ambos, como el caso de Siigo Nube + COI, que te permite, como contador, tener acceso inmediato a las transacciones que realizan tus clientes desde Siigo Nube Gestión, teniendo un mejor seguimiento de la contabilidad, con la posibilidad de descargar los documentos e integrarlos a tu sistema COI para mantener al día los movimientos.

¿Cómo automatizar tus conciliaciones bancarias con las mejores prácticas del mercado?

La automatización se ha convertido en una de las herramientas fundamentales para optimizar procesos y mejorar la precisión del registro contable. Pero no se trata de únicamente invertir en softwares, es importante establecer estrategias y asegurarse de implementar prácticas adecuadas para automatizar tu conciliación bancaria de manera efectiva.

Algunas de las que te recomendamos son:

- Selecciona un software adecuado: lo primero y más importante es escoger un software que se adapte a las necesidades de tu negocio. La opción que escojas debe ser capaz de importar datos de tu sistema contable, emparejar automáticamente las transacciones entre extractos bancarios y el sistema de contabilidad, resaltar discrepancias y generar informes de conciliación detallados.

Por ejemplo, nuestro programa de contabilidad online Aspel COI te ofrece un módulo de conciliación bancaria que te permite comparar los movimientos de tu cuenta con las transacciones registradas en el sistema. Además, complementar COI con Aspel BANCO podrás llevar al siguiente nivel tus procesos bancarios, para tener una experiencia más robusta y automatizada.

- Implementa un proceso de conciliación bancaria definido: establece un proceso claro y definido para tu proceso, considera que debe incluir:

- La frecuencia con la que se hará la conciliación bancaria.

- Las responsabilidades de cada persona involucrada en el proceso.

- El procedimiento frente a discrepancias.

- Mantén tus datos actualizados: la precisión de la conciliación bancaria depende de la calidad de la información, por lo que es fundamental asegurarse que la contabilidad de la empresa y los extractos bancarios estén actualizados.

- Revisa meticulosamente: una vez realizada la conciliación bancaria de forma automática, es importante que alguien, preferiblemente un contador, revise y apruebe las conciliaciones, para garantizar la precisión del registro financiero.

Con Siigo Aspel encuentras todas las herramientas que necesitas para registrar toda la información financiera de tu empresa y llevar a cabo diferentes procesos de contabilidad y administración. No te quedes únicamente con lo que te decimos y prueba gratuitamente el programa contable COI, ¡conoce de primera mano sus funcionalidades y todo lo que puede hacer por ti!