¿Has realizado un pago a plazos o te han pagado de manera diferida? En esos casos, necesitas un complemento de pago, un documento contable que requiere el Servicio de Administración Tributaria (SAT) para detallar las transacciones parciales en una factura electrónica.

En este artículo despejaremos tus dudas sobre que es un complemento de pago, cómo y cuándo emitirlo, así como las implicaciones legales de su uso.

Puntos clave en la factura de recepción de pagos

El artículo 29, fracción VI del Código Fiscal de la Federación (CFF), establece que los comprobantes fiscales digitales por Internet (CFDI) deben cumplir las especificaciones que, en materia de informática, determine el SAT mediante reglas de carácter general. Así mismo, el artículo 29-A señala cómo se facturan las operaciones pagadas en parcialidades.

La regla 2.7.1.29 de la Resolución Miscelánea Fiscal para 2024, “Requisitos en la expedición de CFDI” dice que cuando la contraprestación no se pague en una sola exhibición (parcialidades) o se expida el CFDI sin recibir el pago (pago diferido), los contribuyentes deben usar el mecanismo de la regla 2.7.1.32 para reflejar el pago con el que se liquide el importe de la operación.

¿Qué nos dice la regla 2.7.1.32? Titulada “Expedición de CFDI por pagos realizados”, señala que cuando las contraprestaciones no se paguen en una sola exhibición (PUE), se debe emitir un CFDI por el valor total de la operación en el momento que se realice y, posteriormente, se expedirán comprobantes por cada uno de los pagos que se reciban.

En dichos comprobantes, se establecerá “cero” en el campo de Total, sin registrar dato alguno en los campos MetodoPago y FormaPago, debiendo incorporar el “Complemento de Recepción de Pagos”.

Recordemos que el complemento de pago entró en vigor en 2017, siendo obligatorio a partir del 1 de septiembre de 2018, puesto que son documentos esenciales dentro de la facturación electrónica, informando los pagos recibidos en parcialidades o diferidos.

Desglose del complemento de pago en la facturación electrónica

Los complementos de pago están diseñados para informar los pagos recibidos que no se liquidan en una sola exhibición, mejorando el seguimiento contable y la transparencia ante el SAT y con los clientes.

Un complemento de pago debe incluir datos específicos como:

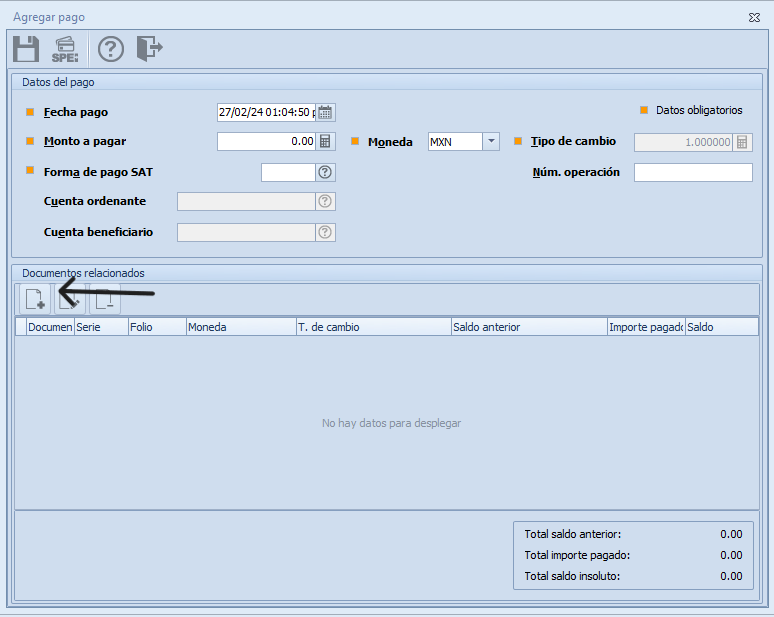

- La fecha de pago.

- La forma de pago usada.

- El monto pagado.

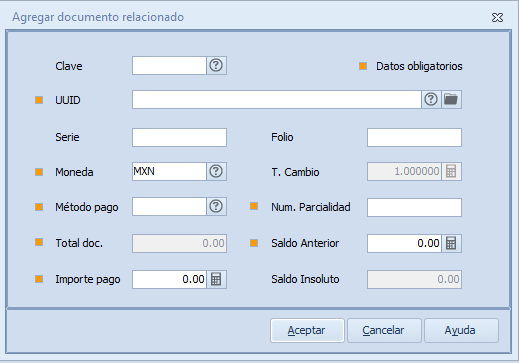

- Detalles del CFDI original vinculado al pago, como el folio fiscal y el saldo insoluto.

Función del complemento de pago

El complemento de pago desempeña un papel crucial en las transacciones que no fueron saldadas en una sola exhibición. Además, el optar por un esquema de pagos diferidos o parcialidades, el uso del complemento es mandatorio.

Completa el ciclo de facturación electrónica proporcionando certeza, tanto al emisor como al receptor del comprobante, sobre los pagos realizados y pendientes. No solo respalda las operaciones comerciales, sino que también aporta valor al proceso de facturación, mejorando la transparencia y eficiencia.

Relación con la factura original

Durante la emisión de un complemento de pago, es importante asegurarse de relacionarlo a la factura original que corresponde el pago. Por lo que el contribuyente debe:

- Expedir una factura con el monto total de la operación, registrando la fecha y hora del pago recibido.

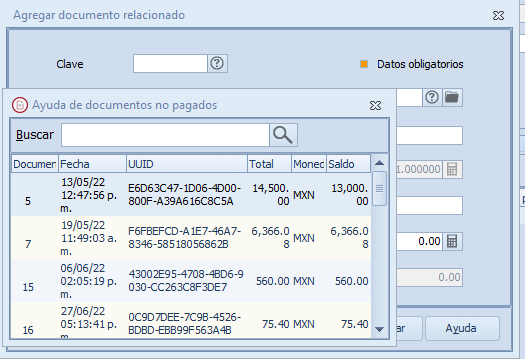

- Guardar el UUID de la factura emitida para poder relacionar el complemento de pago.

Cuando se reciba el siguiente pago, diferido o parcial, se genera un complemento por cada pago recibido. Pero es indispensable que ya exista una factura previa con el monto total, no sólo es obligatorio, sino que ayuda a mantener un registro claro de todos los pagos realizados para evitar confusiones y facilitar la gestión financiera.

Obligatoriedad de la emisión del complemento de pago

La emisión del complemento de pago es obligatoria, tanto para personas físicas como morales, cuando:

- Se realizan operaciones con métodos de pago PPD (pagos diferidos o parcialidades).

- Se recibe un pago único, pero no fue liquidado en el momento de generar el CFDI de ingreso.

Además, debe ser emitido, a más tardar, el décimo día natural del mes siguiente al que se recibió el pago.

¿Qué pasa si no se emite?

No cumplir con la emisión del complemento de pago en el tiempo establecido puede implicar:

- Multas que van de los $400.00 a $600.00 por cada comprobante fiscal que se emita sin su complemento correspondiente, de acuerdo con los artículos 83, fracción VII, y 84, fracción IV, inciso d, del Código Fiscal de la Federación.

- Los complementos de pago son un requisito para la deducción del gasto, para fines de ISR y el acreditamiento del IVA.

- Puede provocar discrepancias entre la fecha de pago con la de deducción y/o acreditamiento del IVA, necesitando aclaramiento ante el SAT.

- La restricción del certificado de sello digital para la expedición de CFDI, de acuerdo con lo establecido en el artículo 17-H Bis, fracción IX, del CFF. Por lo tanto, el contribuyente no podrá seguir facturando.

Por medio del CFDI 4.0 y la contabilidad electrónica mensual, la autoridad fiscal está al tanto de las operaciones facturadas, por lo que es importante que los complementos de recepción de pagos se emitan oportunamente para evitar problemas en la deducibilidad y acreditamiento para quién efectúe el pago, así como multas para quien emite los comprobantes.

Casos específicos de emisión

Cuando una transacción comercial no se paga totalmente al momento, entonces se requiere la emisión del complemento de pago que acompañe a la factura. Se puede generar para documentar varios pagos parciales o la liquidación de una operación comercial específica.

¿En qué casos no aplica la emisión del complemento de pago?

Existen varias situaciones en las que no es necesario generar el complemento de pago:

- Cuando la contraprestación se pague en una sola exhibición en el momento en que se expide el CFDI. O se pagó antes de la generación de la factura.

- Se pactó que el monto total que ampare el comprobante se recibirá, a más tardar, el último día del mes en el que se expidió el comprobante.

- Cuando se genere un CFDI con método de pago PUE que, además, señale la forma en que se recibió el pago.

¿Cómo se emite el complemento de pago?

La regla 2.7.1.32 para la emisión del comprobante fiscal que incorpora el complemento de pago, señala dos formas diferentes, dependiendo de si son pagos en parcialidades o diferidos, como veremos a continuación.

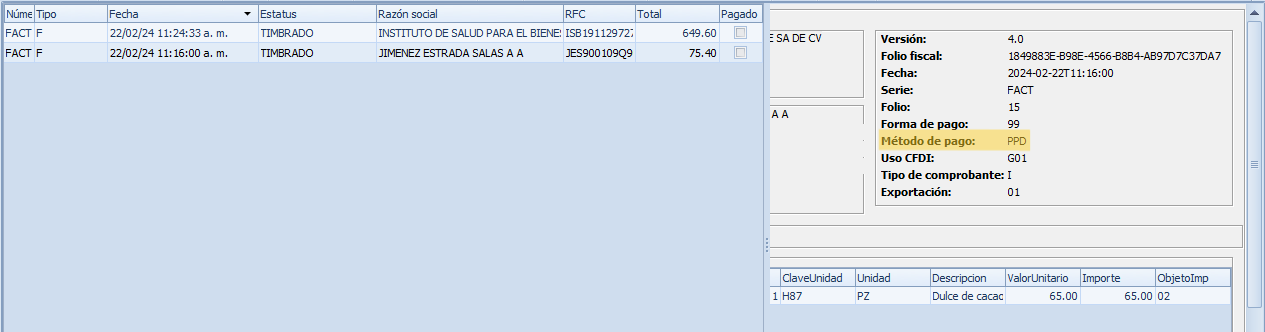

Pagos en parcialidades

1. Se emite la factura de ingreso por el valor total de la operación con las claves:

- Forma de pago: 99 – Por definir.

- Método de pago: PPD – Pago en parcialidades o Diferido.

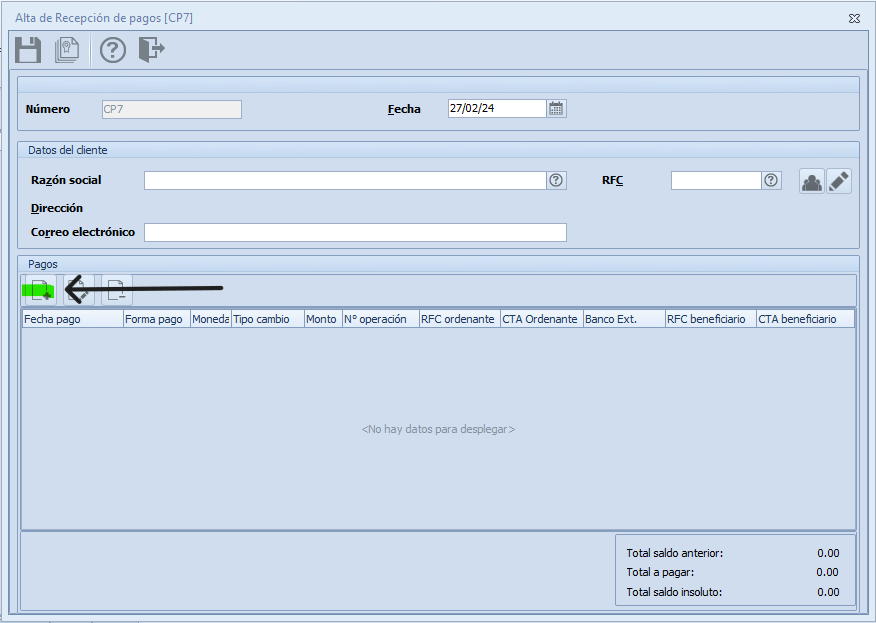

2. Posteriormente se deberá emitir un CFDI por cada uno de los pagos que se reciba, señalando:

- “Cero” en el campo “Total”, sin registrar datos en los campos de “MetodoPago” y “FormaPago”.

- E incorporando el “Complemento para Recepción de Pagos”, también denominado “Recibo electrónico de pago”, donde se detalla la cantidad que se recibe e identifica la factura cuyo saldo liquida.

El monto del pago se aplicará proporcionalmente a los conceptos integrados en el comprobante emitido por el valor total de la operación.

Pagos diferidos

1. Se genera la factura por el valor total de la operación, con las claves:

- Forma de pago: 99 – Por definir.

- Método de pago: PPD – Pago en parcialidades o Diferido.

2. Se emite el complemento por el pago total.