CONTACTO: (+57) 3172647555

EMPRESARIO | 5 MINUTOS DE LECTURA

De la A a la Z: la sanción por extemporaneidad explicada

Como ciudadano debes comprender que la DIAN está en la obligación de verificar que cumplas con los tiempos estipulados para declarar y pagar impuestos. Si tienes que pagar una sanción por extemporaneidad debes estar preparado para asumir lo que estipula la ley y conocer los términos y condiciones para evitar que se convierta en un dolor de cabeza.

La pregunta común es ¿qué pasa si olvidé los plazos o desconocía las fechas y debo presentar la declaración de impuestos? Pues bien, a esto se le conoce con el término de sanción por extemporaneidad. A continuación, te contaremos más sobre este tema.

Qué es la sanción por extemporaneidad

Llega el 25 de octubre de 2019 y recuerdas que debías presentar la declaración de impuestos hasta el 22 de octubre: el plazo legalmente se venció. A esto se le llama sanción por extemporaneidad y se aplica al ciudadano que no presenta su declaración de impuestos.

La sanción por extemporaneidad empieza a correr a partir del siguiente día estipulado para declarar. En otras palabras, si el último día para presentar la declaración era el 22 de octubre, a partir del 23 de octubre empezará a contarse la extemporaneidad.

Recuerda que la sanción se da por cada mes o fracción de mes; por ello, aunque pagues el día 25 de octubre, esos tres días se consideran una fracción de mes.

Qué es el emplazamiento para declarar

El pago de la sanción por extemporaneidad varía si recibes una notificación de la DIAN. El emplazamiento por no declarar consiste en una notificación que realiza la DIAN para que cumplas con la obligación de presentar la declaración tributaria.

El artículo 715 del Estatuto Tributario señala que aquellos que incumplan con la obligación tienen un mes para cumplir con la declaración de impuestos. Entonces, el porcentaje de la sanción por extemporaneidad a pagar dependerá de si presentas la declaración antes del emplazamiento o luego de este.

Cómo hacer el cálculo de la sanción por extemporaneidad

Como te lo mencionamos anteriormente, la sanción dependerá de que presentes la declaración antes o después del emplazamiento para declarar.

Si presentas la declaración de impuestos antes de que la DIAN te notifique mediante el emplazamiento deberás liquidar y pagar la sanción por cada mes o fracción de mes. Según el artículo 641 del Estatuto Tributario esto equivale a un 5% del total del impuesto a cargo y no debe exceder el 100%, es decir, no debes pagar más del valor del impuesto.

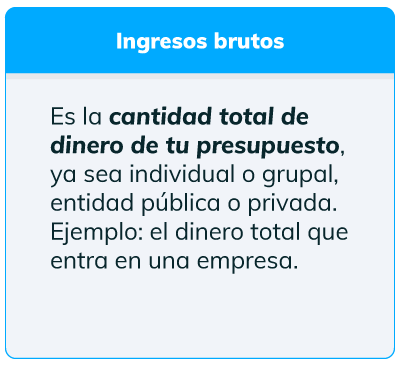

Si en tu declaración no tienes impuesto a cargo, la sanción a pagar corresponde a 0.5% de los ingresos brutos, por cada mes o fracción de mes de retardo.

Recuerda: una vez pagues la sanción por extemporaneidad presenta la declaración de impuestos y así cumplirás con tu obligación ante la DIAN.

Cómo se liquida la sanción por extemporaneidad

Para calcular la liquidación de la sanción por extemporaneidad ten en cuenta tres factores importantes que te presentamos a continuación:

Tiempo:

El tiempo transcurrido desde que el plazo para declarar se venció hasta la fecha en que vas a pagar la sanción. Ten presente que la sanción se paga por mes o fracción de mes, es decir, si pasaron tres días desde que el plazo se venció, esos tres días cuentan como una fracción de mes.

Porcentaje:

El porcentaje a pagar varia si presentas la declaración antes o después del emplazamiento, es decir, si recibiste o no una notificación por parte de la DIAN.

- Antes del emplazamiento (artículo 641 Estatuto Tributario)

- Cuando la sanción es sobre el impuesto a cargo: 5%

- Cuando la sanción es sobre los ingresos brutos: 0.5%

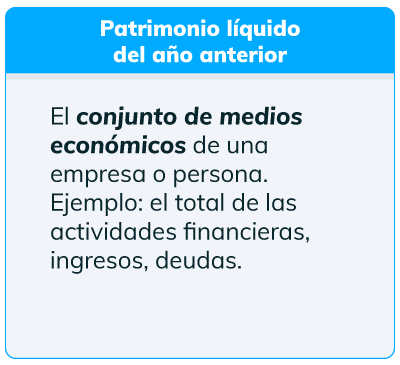

- Cuando la sanción es sobre el patrimonio líquido del año anterior: 1%

- Después del emplazamiento (artículo 642 Estatuto Tributario):

- Cuando la sanción es sobre el impuesto a cargo: 10%

- Cuando la sanción es sobre los ingresos brutos: 1%

- Cuando la sanción es sobre el patrimonio líquido del año anterior: 2%

Base:

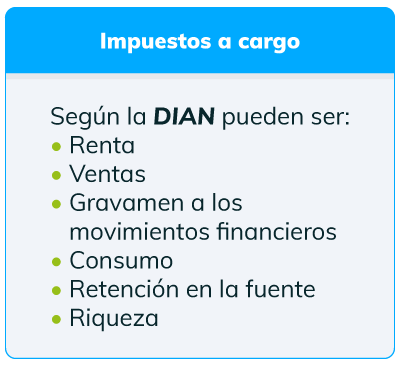

La base cambia según lo que debas presentar en la declaración de impuestos y puede ser:

- El impuesto a cargo

- Ingresos brutos

- Patrimonio líquido del año anterior

En la siguiente tabla te presentamos en detalle en que consiste la base:

![[CTA][CO][PRODUCTO][4][IMPULSA TU PROFESIÓN]](https://no-cache.hubspot.com/cta/default/2353964/811d2692-b915-409b-a8dd-edb5682cfa9e.png)

Normas que regulan la sanción por extemporaneidad

Las normas que regulan la sanción están contenidas en los artículos 641, 642 y 714 del Estatuto Tributario. Este documento legal regula no solo las sanciones, sino también los términos y condiciones sobre las obligaciones tributarias en Colombia.

Ejemplos de sanción por extemporaneidad

Te presentamos los tipos de impuestos en los que aplica la sanción por extemporaneidad y el porcentaje que deberás pagar, según sea el caso.

Sanción por extemporaneidad en el IVA, en Renta y en la Retefuente

El IVA, la renta y la Retefuente son los impuestos a cargo. Si debes presentar la declaración en alguno de estos tres casos, recuerda que la sanción por extemporaneidad a pagar se determina si recibiste o no la notificación por parte de la DIAN, es decir, el emplazamiento.

Así que cuando vayas a calcular la sanción por extemporaneidad recuerda:

Base x Porcentaje x Tiempo de la sanción

Sanción por extemporaneidad en el ICA

La sanción por extemporaneidad cambia en el caso del Impuesto de Industria y Comercio (ICA). De acuerdo a la Secretaría Distrital de Hacienda este sería el porcentaje para la sanción por extemporaneidad:

Diferencia entre sanción mínima y sanción por extemporaneidad

La sanción por extemporaneidad ocurre cuando presentaste la declaración de impuesto después de la fecha establecida por la DIAN. Por ejemplo, si debías declarar impuestos hasta el 22 de octubre y presentaste la declaración el 25 de octubre, esto significa que estas fuera del plazo máximo y debes pagar la extemporaneidad.

En cambio, la sanción mínima ocurre si cometiste errores o imprecisiones en tu declaración, pero la presentaste dentro de las fechas establecidas por la DIAN. En este caso, el artículo 639 del Estatuto Tributario establece que la consecuencia de esto es una sanción mínima de 10 UVT. En otras palabras, la sanción mínima a pagar sería de 380.000 pesos colombianos.

Ten presente los plazos para presentar tu declaración de impuestos y evitar pasar por esta sanción que puede convertirse en un dolor de cabeza. Si quieres mantenerte actualizado con las fechas estipuladas para pagar impuestos puedes consultar el calendario tributario de 2022.

Escrito por el Consejo de Redacción de Siigo

Conéctate con nosotros en las redes sociales

Artículos relacionados

12/27/2022

Hola, esto es una prueba para validar los comentarios

8/18/2022

Buenas tardes , tengo una duda de una correccion a una declaracion de renta a la cual le debo calcular intereses de mora , mi pregunta es en que renglon de la declaracion a corregir pues no lo hay , o estos solo van en el recibo de pago en bancos, gracias por su ayuda

9/1/2022

Saludos, Fernando

Debe hacerse en el recibo de pago. Allí, debes especificar el valor de los intereses de mora que vas a liquidar para esa declaración.

Gracias por leernos.

6/17/2022

POR FAVOR EN QUE RENGLON DE LA DECLARACION DE ANTICIPO DEL SIMPLE VA LA SANCION POR EXTEMPORANEIDAD, PUES SE ME PASO UN DÍA. GRACIAS

8/11/2022

Hola Luis, un gusto saludarte. En atención a tu pregunta este formulario de anticipo simple aun no constituye parte del formulario de declaración tributaria por ende solo se liquidan intereses. Ten presente, que los renglones 64 a 67 se declaran en otro formulario de pago y es en este formulario donde se tienen en cuenta las sanciones por extemporaneidad. En el formulario 2593 nunca vas a encontrar casillas de sanciones.

Gracias por comunicarte con nosotros

8/4/2021

Cordial Saludo!

Tenia que presentar declaración de renta del año 2017 ya que sobrepase el ítem de compras pero no lo hice, ahora debo declarar el año gravable 2020 por que sobre paso el ítem de patrimonio, mis dos preguntas son:

1. Teniendo en cuenta que soy asalariado y voy a calcular la sanción por extemporaneidad sobre los ingresos, cuales debo plasmar en el calculo, los ingresos del periodo del 2017 y 2020?

2. Según lo señalado en el art 640 del ET, para el caso en particular y teniendo en cuenta que es primera vez que declaro y nunca he sido sancionado, a que porcentaje de descuento puede acceder, al 75%, 50% o ninguno? pregunto ya que no se si el año o los dos años que menciona el art 640 se toman por el año 2017 o 2020?

Gracias!

4/28/2022

Saludos, Alexander

Te contamos que, en relación con el primer punto, debes realizar la declaración por cada año de manera independiente, y en ella reportar el valor de los ingresos correspondientes a cada uno de ellos más su respectiva sanción.

Y en respuesta a tu segunda pregunta, el porcentaje de descuento al que podrías acceder corresponde al 75% a partir del año 2017; sin embargo, por el hecho de no haberla presentado en las fechas establecidas, pierdes dicho beneficio.

Gracias por escribirnos.

7/30/2021

Buen día, es procedente que la DIAN sancione al contribuyente por presentar la declaración de retenciones en la fuente en cero , en forma extemporánea y no haber calculado en la declaración la sanción por extemporaneidad? En este caso no había la obligación de presentarla, pero por error se presentó

3/29/2022

Saludos, David.

En respuesta a tu pregunta te contamos que, si no estabas obligado a presentarla y aún así lo hiciste, no tienes ninguna sanción.

Gracias por leernos.

7/26/2021

Buenas tardes me llamo Maria del Mar estoy trabajando en una empresa donde no habían presentado las declaraciones de ICA de los años 2017,2018,2019,2020 mi pregunta es la siguiente debeo de liquidar la sancion por cada declaracion y tambien lquidar intereses?

3/29/2022

Hola María, un gusto saludarte, en atención a tu pregunta debes liquidar la sanción por cada año y sanción por fracción no presentada más los intereses de mora por no cumplir con la obligación durante cada año que mencionas

Gracias por comunicarte con nosotros

5/28/2021

Hola… al presentar una sanción por extemporaneidad bajo los ingresos brutos debo sacarle intereses moratorios o solo la sanción? art 641 del E.T.

9/10/2021

Hola Yaimer, un gusto saludarte, en atención a tu pregunta, debes saber que como la sanción es por extemporaneidad debes liquidar los intereses por mora de los días en que no se ha realizado el pago .

Gracias por comunicarte con nosotros.

5/19/2021

Buenos dias, una hermana tenia que presentar declaración de renta en 2017 ella no sabia y la Dian le envio un comunicado en 2019 que tenia que presentar la declaración dentro de los quince (15) días siguientes al recibo de esa comunicación. Resulta que ella solo llevo la banco el recibo de pago 490 con el pago de la sanción por extemporaneidad, la presento sin emplazamioento y a la fecha de mayo de 2021 nos dimos cuenta que tenia un excedente porque no se dio como presentada la declaración. ahora no sabemos que hacer, sabemos que tenemos que presentarla pero quisieramos saber si hay que presentarla en el formulario 210 de 2017? y como el impuesto fue cero entonces lo hacemos sobre los ingresos? y la sancion por extemporaneidad tambien tiene intereses o solo si tuviera impuesto a cargo?? Agradezco su valiosa colaboración.

5/28/2021

Hola Milena un gusto saludarte en atención a tu pregunta, sí efectivamente debes presentarlo en el formulario 210 para el año 217 y además, presentar intereses por extemporaneidad más los intereses de mora por no presentación y el cálculo debe hacerse sobre el valor de los ingresos.

Gracias por comunicarte con nosotros

5/19/2021

Buenos dias, una hermana tenia que presentar declaración de renta en 2017 ella no sabia y la Dian le envio un comunicado en 2019 que tenia que presentar la declaración dentro de los quince (15) días siguientes al recibo de esa comunicación. Resulta que ella solo llevo la banco el recibo de pago 490 con el pago de la sanción por extemporaneidad, la presento sin emplazamioento y a la fecha de mayo de 2021 nos dimos cuenta que tenia un excedente porque no se dio como presentada la declaración. ahora no sabemos que hacer, sabemos que tenemos que presentarla pero quisieramos saber si hay que presentarla en el formulario 210 de 2017? y como el impuesto fue cero entonces lo hacemos sobre los ingresos? y la sancion por extemporaneidad tambien tiene intereses o solo si tuviera impuesto a cargo?? Agradezco su valiosa colaboración.

5/28/2021

Hola Milena un gusto saludarte en atención a tu pregunta, sí efectivamente debes presentarlo en el formulario 210 para el año 217 y además, presentar intereses por extemporaneidad más los intereses de mora por no presentación y el cálculo debe hacerse sobre el valor de los ingresos.

Gracias por comunicarte con nosotros

5/12/2021

Hola, buen día.

Una Fundación fue creada en 2020, cuyo patrimonio es de 250 mil pesos, no presenta ingresos en 2020 y debía declarar renta el 27 de abril, pero no se presentó dicha declaración, ¿Cómo debe liquidar y pagar sanciones?

que sanción le aplica, mínima, extemporánea?

9/10/2021

Hola Fernanda, un gusto saludarte en atención a tu pregunta por no haber declarado a tiempo te aplica la sanción mínima y además la sanción por extemporaneidad.

Gracias por comunicarte con nosotros.

3/24/2021

Buenas tardes al momento de liquidar y pagar sanción por cada mes o fracción de mes excedo el ciento por ciento del impuesto, según esto, como se realizaría la liquidación de dicho impuesto?

8/9/2021

Hola Juan Camilo, muchas gracias por escribirnos. Es importante aclarar que la sanción por extemporaneidad se liquida sobre el impuesto a cargo o las retenciones que se deben declarar. En el caso del impuesto a la renta o del IVA, siempre se deben liquidar sobre el impuesto a cargo de la respectiva liquidación.

3/21/2021

Hola me gustaría saber que decisión tomar, ya que mi contadora a la cual se le paga muy puntual se le pasó realizar la declaración de un año, cuando se acordó ya tocaba pagar la del año siguiente así que nos cobraron sanción más impuestos de mora, estos pagos adicionales por descuido a quien le corresponde, o la debo sancionar.

8/9/2021

Hola Laura un gusto saludarte, en atención a tu pregunta una de las responsabilidades tanto del contador como del empresario es estar al tanto de la declaración y presentación de tributos que se requieran, entonces, te sugerimos hacer un llamado de atención con el fin de que este tipo de situaciones no se repitan en tu empresa.

Gracias por comunicarte con nosotros

2/16/2021

Buena tarde:

Yo presente mi declaracion de renta del año 2018 el dìa 25 de septiembre de 2019 SIN PAGO y este era el ultimo dia que tenia de plazo. hoy la DIAN me envio un correo que dice OFICIO PERSUASIVO DE COBRO ANTES DE DECRETAR MEDIDAS CAUTELARES DE EMBARGO. Mi pregunta es si tengo que liquidarle sanciòn por extemporaneidad o solamente intereses moratorios?

5/28/2021

Hola Janet un gusto saludarte, en atención a tu pregunta tienes que liquidar sanción por extemporaneidad más los intereses moratorios. Esperamos puedas dar pronta solución a este hecho.

Gracias por comunicarte con nosotros.

2/14/2021

Al comentar las sanciones de extemporaneidad ICA antes y despues los requerimientos son de la SHD Y no de la DIAN y le falto hablar del paragrafo 1 del articulo 644 que trata de la sancion por correcciones extemporaneas en el caso que la correccion se efectue a una declaracion extemporanea.

5/19/2021

¡Hola Nelson! Un gusto saludarte, gracias por tu aporte, para nosotros es muy importante. Ten por seguro que revisaremos la información y tendremos en cuenta tu comentario para completar el contenido.

Gracias por comunicarte con nosotros.

1/29/2021

Buenas tardes, necesito realizar corrección en el arrastre de saldo a favor, en la declaración del 2018 no se incluyó el saldo a favor del 2017, tal corrección aumentaría el saldo a favor, cuando se realiza la corrección en el sistema aparece un mensaje de extemporaneidad que expresa que es responsabilidad del contribuyente definir si hay sanción y el cálculo de la misma.

Hay que pagar sanción por extemporaneidad en la corrección a pesar de que la declaración se hizo a tiempo? Y si es así, se pagaría sanción mínima.

Agradezco su respuesta a esta solicitud para poder hacer el arreglo.

3/31/2021

Hola Virginia, en atención a tu pregunta sí debes pagar la sanción por extemporaneidad por el solo hecho de realizar la corrección así como, debes pagar la sanción mínima más los intereses de mora correspondientes.

Gracias por comunicarte con nosotros.

12/3/2020

buenas tardes tengo una duda no presente declaraciones de los periodos 2015 y 2016 que sanción corresponde pagar para esos periodos, la mínima del 2020 equivalente a 356000 o la correspondiente a cada uno de los años en mension

gracias

12/10/2020

Hola Andrés, atendiendo a tu pregunta, debes pagar la sanción mínima de cada uno de los años que no declaraste, más los intereses por mora; de igual manera te sugerimos revisar el siguiente artículo que detalla cuál es el valor de la sanción mínima para cada uno de los diferentes años.

Gracias por comunicarte con nosotros.

11/30/2020

COMO APLICA EN ESTOS CASOS LA GRADUALIDAD EN LA SANCION CUANDO NO PRESENTE EL IVA CUATRIMESTRAL POR ERRO LO PRESENTE BIMESTRAL.

12/17/2020

Hola Diego, gracias por comunicarte con nosotros

En atención a tu pregunta, de acuerdo a lo estipulado en el Decreto 1794 del 21 de agoto del 2013, parágrafo 2, art. 24 las declaraciones que se hubiesen presentado en períodos diferentes establecidos por la ley no tienen ningún efecto legal; por lo tanto, los valores pagados con dichas declaraciones podrán ser tomados como un abono al saldo a pagar en la declaración del impuesto sobre las ventas del periodo correspondiente. Para mayor información te invitamos a revisar el siguiente enlace

11/18/2020

Cordial Saludo

Recibi una notificación de la Dian donde me dicen que mi empresa durante el año 2019 presentó la declaración de IVA bimestral y nos correspondia era cuatrimestral, en notificación nos dicen que debo presentarla nuevamente de forma cuatrimestral con la respectiva sanción, ustedes me podrían dar un ejemplo de como se cacula está sanción segun los meses que han transcurrido hasta la fecha y cual seria el porcentaje de la misma . De antemano muchas

2/18/2021

Hola Alvaro, atendiendo a tu inquietud te contamos que dicha declaración de IVA se debe presentar en los períodos correspondientes con su respectiva sanción e intereses y con una reducción gradual de acuerdo a lo estipulado en el artículo 640 del Estatuto Tributario

Gracias por comunicarte con nosotros

11/3/2020

Hola. Sii presento mi declaración de renta extemporanea y tengo saldo a favor. Puedo descontar del saldo a favor la sancion extemporanea y los intereses de mora?

11/5/2020

Hola Mónica, en atención a tu pregunta. Sí lo puedes hacer, sin embargo te sugerimos revisar el oficio 74325405. Para hacerlo ingresa al siguiente link

Gracias por comunicarte con nosotros.

10/19/2020

hola, este año 2020 me di cuenta que debia declarar cuenta del año gravable 2017 y 2018, nunca recibi notificacion , en cada uno de esos años tuve movimientos de cuenta de ahorro de 60 millones , todavia no he recibido notificacion de la dian para presentar esos años gravables. Tengo una duda el impuesto a pagar seria 0 debo pagar como sancion por cada año los 356000 mas los intereses de mora por dia o debo tomar mis ingresos brutos que fueron de 20 millones cada año y pagar el 0,5% de eso mas los intereses de mora? … la pagaria con 25 meses despues puedo tener el descuento del 50% por el año 2017?

10/22/2020

Hola Fernanda, en atención a tu pregunta te contamos que debido a que no presentaste la declaración de los años en mención, debes revisar el artículo 643 del Estatuto Tributario, donde se habla de la sanción por No Declaración y, realizar los cálculos correspondientes de acuerdo a lo que allí se estipula . Adicionalmente tendrás que liquidar los intereses por mora.

Gracias por comunicarte con nosotros

7/31/2020

buen dia, la pregunta es si se tiene que presentar la sanción por extemporaneidad en una declaración de renta del año 2018, para un contribuyente pensionado el cual no tiene impuesto a cargo por ser una renta exenta, la sanción por extemporaneidad seria la mínima seria debido a que si tomara los ingresos estos son exentos? estoy en lo correcto, o en realidad debería pagar por los ingresos la sanción sin importar que sea pensión? muchas gracias.

8/6/2020

Hola Marcela

En este caso es necesario que revises el ART 641- 642 y 643 del Estatuto Tributario con el fin de determinar el valor a pagar de sanción de acuerdo al tipo de persona que es.

Gracias por tu consulta.

7/24/2020

Buenas tardes, necesito realizar corrección en el arrastre de saldo a favor, en la declaración del 2018 no se incluyó el saldo a favor del 2017, tal corrección aumentaría el saldo a favor, cuando se realiza la corrección en el sistema aparece un mensaje de extemporaneidad que expresa que es responsabilidad del contribuyente definir si hay sanción y el cálculo de la misma.

Hay que pagar sanción por extemporaneidad en la corrección a pesar de que la declaración se hizo a tiempo? Y si es así, se pagaría sanción mínima.

Gracias.

8/12/2020

Hola Ana

En este caso debes pagar una sanción por corrección de acuerdo a lo establecido en el ART 644 del Estatuto Tributario y en caso de que efectivamente la declaración que tenias no se hubiera hecho en la fecha correspondiente tendrías que pagar una sanción por extemporaneidad más los intereses por los días del no pago a tiempo.

Gracias por escribirnos.

7/22/2020

buenas tardes, una señora no declaro el ica de los años 2015,2016.2017,2018. aunque no presento ingresos por esta actividad debía declarar en cero, que sanción se le aplica, la sanción mínima que haya a la hora de declarar o la que pertenezca a cada año por declarar

7/24/2020

Hola Andres

Se aplica la sanción mínima y los intereses por mora por el tiempo no declarado.

Gracias por tu consulta.

7/2/2020

Buenas tardes, si la empresa presenta la declaración de Renta después del vencimiento, no hay ingresos y es una empresa nueva, entonces no hay patrimonio liquido del año anterior, se calcularía la sanción mínima?

Muchas gracias

7/3/2020

Hola Luna,

En este caso es correcto, se calcula la sanción mínima más los intereses por mora.

Gracias por escribirnos.

7/1/2020

se me pasó presentar la declaración de una persona jurídica que fue creada a finales del año 2019 lo cual quiere decir que no tuvo ingresos,debí hacerla hace 15 días. la sanción de extemporanidad la debo liquidar por el patrimonio?el patrimonio es de $1.000.000 la sanción serian 10.000 ya que dice que es el 1%

7/3/2020

Hola Johanna, como no tienes ingresos entonces el valor de la sanción es del 1% sobre el patrimonio más los intereses por mora.

Gracias por escribirnos.

6/25/2020

Cordial saludo, La Dian me requirió información por una legalización de divisas ante Bancolombia que debí haber hecho en Marzo de 2019, todavía puedo presentar la legalización ante Bancolombia y presentarla como extemporanea en éste año? Muchas gracias por tu ayuda

8/12/2020

Hola Luis,

Si podrías presentarla, sin embargo debes revisar con Bancolombia si te permite hacer la legalización de esa divisa conforme a lo establecido en los procesos aduaneros y de acuerdo a ello realizar la presentación correspondiente ante la DIAN efectuando la respectiva sanción.

Gracias por tu consulta.

6/23/2020

buenas noches

Como se dede liquidar la sanción en el caso de que:

No tengo ingresos, no tengo impuesto a cargo, y no tengo patrimonio liquido del año anterior( ya que es la declaración del año en que se creo la empresa)

Gracias

8/12/2020

Hola Maria

Si la sanción es por no declarar el ART 646 explica la base sobre la cual debes realizar el calculo correspondiente para determinar el valor a pagar.

Gracias por tu consulta.

6/13/2020

hola buena noche, resulta que debí presentar declaración de renta del 2018 en agosto del anterior año y se me paso y no lo hice, ahora llego un correo en el cual dice que fui omiso y me dan 15 días para presentarla, no me da impuesto a cargo y me da una sanción de 356000 menos una retención que tuve del 2017 me dio sanción a pagar de 343.000 esta bien de esta manera solo debo pagar esta sanción mas no intereses moratorios? si estaria bien esa sancion a pagar puesto que ya han pasado 10 mese de lo que debí presentarla la declaracion.

6/17/2020

Hola Paola

Aparte de la sanción moratoria debes liquidar los intereses de mora por cada día o fracción de tiempo en el que no hagas el pago.

Gracias por tu consulta

6/8/2020

buenas tardes, pregunta: esos correos que le llegan a los contribuyentes donde les informan que estaban obligados a declarar en el año 2018 y que tienen 15 dias para declarar, ¿se consideran un emplazamiento? o un persuasivo?

6/11/2020

Hola Ivan,

En este caso de trata de un emplazamiento

Un saludo

6/3/2020

Este año me llego un requerimiento de la Dian para presentar la declaración de renta del año 2018 donde dicen que soy omiso, cuando elaboro la declaración me da saldo a favor, lo cual me genera las siguientes inquietudes:

-Para sacar la sanción debo tomar el 1% de mis ingresos por mes o fracción que no declare, pero cual es el tope que no debe exceder ya que me da un valor a pagar muy alto y quisiera saber si puedo colocar la sanción mínima.

-En el caso de los intereses al dar saldo a pagar que se cruza con la sanción no debo pagar intereses??

6/5/2020

Hola Marcela

La sanción por omisión corresponde al 20% de los ingresos brutos más la sanción por extemporaneidad corresponde al 1% del total del impuesto a cargo.

Puedes revisar esta información en los artículos 642 y 643 en el Estatuto Tributario.

Gracias por tu consulta.

6/3/2020

Cuando no te da valor a pagar, es decir, no hay impuesto a cargo, la base para liquidar la sancion por extemporaneidad son los ingresos brutos, sino exiten ingresos, se toma el patrimonio, y en ninguno de los casos se paga intereses moratorios, se paga solo la sancion que resulte.

6/2/2020

Otra consulta, los intereses de mora no se liquidan sobre el impuesto a cargo? Por ello si no hay que pagar impuesto, solo se pagaría sanción.

Es correcto esto?

Gracias

6/5/2020

Hola Carmen

Cuando la declaración no resulta con impuesto a cargo, la sanción por cada mes o fracción de mes de retardo, será equivalente al 0,5% de los ingresos brutos recibidos por el declarante en el periodo objeto de la declaración.

Para mayor información puedes revisar el artículo 341 inciso 3 del Estatuto Tributario.

Gracias por tu consulta

6/2/2020

Buenos días, muy buen artículo, tengo una duda debía presentar declaración y no sabía, la estoy haciendo para presentarla, lo estoy haciendo con el programa ayuda renta de la Dian, pero si incluyo una retención que me practicaron de 38.000 la sanción que inicialmente era de 613.000 se disminuye a 356.000, esto si es así o es un error en el archivo, es de aclarar que no me dio impuesto a cargo y liquide la sanción con los ingresos y aplique el beneficio del 50% de disminución en la sanción quedando en los 613.000, pero al ingresar la información en el programa de renta ayuda me sale que son 356.000.

Agradezco su ayuda al respecto.

6/2/2020

La DIAN me envió una invitación a presentarla declaración de renta año 2018 por las consignanciones que recibí en mi cuenta y no la presente porque no sabía, me dio 15 días para presentarla, se que debo presentarla y pagar la sanción por extemporaneidad, aunque no debo pagar impuesto porq la declaración da saldo a favor; debo pagar también intereses sobre la sanción, es decir que la invitación que recibí es un emplazamiento? Y debo pagar sanción más intereses

6/5/2020

Hola Maria

Como te hicieron emplazamiento debes liquidar y pagar una sanción por extemporanedidad por cada mes o fracción de mes de retardo equivalente al 10% del total del impuesto a cargo, por retención objeto de la declaración tributaria. Esta contemplado en el artículo 642 del Estatuto Tributario.

Gracias por tu consulta

6/1/2020

Hola … la Dian notificó la obligación de declarar Renta año 2018 , el impuesto a cargo es 0 , cuál sería el valor de la sanción ?

6/5/2020

Hola Yaro

La sanción es la sanción mínima más los intereses de mora de la fracción de tiempo no declarado.

Gracias por tu consulta.

5/29/2020

Se puede renunciar a la totalidad o parte de las deducciones permitidas (Salud, pensión y 25% ingresos laborales) con el fin de generar un impuesto a cargo mínimo y así pagar las sanción mínima más Los intereses?

6/11/2020

Hola Antonio

No es posible renunciar a estas deducciones, son obligatoriamente conceptos deducibles y adicional son pagos que ya están reportados ante la DIAN

Gracias por tu consulta

5/29/2020

Debo presentar la declaración AG2018, deje vencer el tiempo, es primera vez que hago la declaración, el 5% mensual es alrededor de 220,000 pesos, desde octubre son cerca de 1,550,000. Aplico para el art. 640? En ese caso en la casilla de sanciones solo debo declarar el 50% unos 780,000? más intereses de mora, más el 1,080,000 de diferencia entre el cálculo de impuesto y la retenciones.

6/11/2020

Hola Francisco

Si, exactamente así es el calculo correcto

Un cordial saludo

5/28/2020

Hola,

Una persona que es invitada a declarar de forma persuasiva por el año 2018, en su casa es pensionada y no le genera impuesto. Mi duda es debe de pagar la sancion por extemporaneidad en base a sus ingresos o podría hacerlo por la sanción minima,

gracias

6/9/2020

Hola Daniela,

En este caso se de debe pagar la sanción por extemporaneidad más los intereses de mora.

5/24/2020

La Dian me mandó un correo electrónico donde me da un plazo para declarar año gravable 2018, la cual no hice, es posible poder reducir mi sanción por extemporaneidad o ya no puedo?

6/9/2020

Hola Jairo

Debes pagar la sanción por extemporaneidad más los intereses de mora.

5/22/2020

Buenas Tardes, para hacer el calculo por extemporaneidad debo tomar el total de impuestos a cargo o el valor del impuesto a parag, la casilla 96 o la casilla 101 del formulario 210? Gracias

6/17/2020

Hola Rosalia

Debes tomar el valor del impuesto a cargo.

Gracias por tu consulta

5/20/2020

Buenas tardes un favor la sanción por extemporaneidad se calcula de la misma manera en retencion en la fuenre que en iva? O sea las bases se determinan de la misma manera

6/11/2020

Hola Yemy

En su gran mayoría la base del calculo para las sanciones se hace sobre los ingresos

Gracias por tu consulta

5/11/2020

Pregunta presente mi declaración en un formulario 210 q no correspondia. No note y decia parcial del 2019. Pero en el ano digite 2018. Recibi carta de Dian indicando q no he presentado mi declaración y lo q presente quedo para el 2019. Se presentó dentro de la fecha. Alguna manera puedo justificar mi error.?

6/11/2020

Hola Sandra

Te aconsejamos que lo mejor que puedas hacer es que te pongas en contacto con la entidad y verifiques si hubo algún error. Por acá te dejó el enlace donde puedes ingresar al chat virtual de la DIAN.

5/5/2020

la empresa no presento exogena en el 2019 y la va a realizar ya tengo el valor de la sancion pero tengo derecho al principio de favorabilidad??

6/11/2020

Hola Silvia

Puedes revisar las sanciones por no enviar información exógena del Acuerdo 671 de 2017.

Gracias por tu consulta

4/30/2020

Hola en el año 2017 presente la retencion en la fuente de periodo 1 en la fecha oportuna que era el 126 de febrero de 2017, pero la pagaron el 17 y no se liquidaron los interes de un dia que darian como 1.000, la dian ahora envia un comunicado donde dice que la desmontaron y que debo presentarla por extemporaneidad y pagar sancion, hable con un asesor y me dice que la debo presentan por inexactitud pero igual no se como liquidar los interes, que sancion debo liquidar si lo unico que no se pago fueron mil pesos de mora??? por favor me pueden colaborar como hago la declaracion estaba por 5.600.000 y se pagaron el dia 17. Muachas gracias por su asesoria

6/11/2020

Hola Marlen

Debes revisar si en dado caso debes pagar la sanciones por los valores totales no declarados. Aproximadamente el porcentaje de la sanción es del 8 %(Por no suministrar la información 5% y por suministrar la información de manera extemporánea el 3%) Y adicional se calculará el 0.5% sobre los ingresos netos o el patrimonio bruto. Aquí puedes encontrar mas información

4/23/2020

3. La empresa lolo presento la declaración del bimestre mayo – junio del 2020 el 30 de agosto del mismo año en la cual se liquido la correspondiente sanción de extemporaneidad el vencimiento del plazo para declarar fue el 21 de julio del 2020; el día 15 de diciembre corrigió la declaración teniendo en cuenta que la primera declaración presentada fue por 15.720.000 y la corrección fue de 23.258.000. calcular el valor a pagar

6/11/2020

Hola Naty

En este caso puedes ponerte en contacto con la DIAN puedes ingresar a la página de asistencia al usuario.

¡Saludos!

4/18/2020

Buen dia.

Hablando con un amigo contador me di cuenta que debido al monto reportado en el certificado de ingresos y retenciones del año 2018 debía presentar declaracion de renta. En este caso, ¿cómo se calcula la multa que debo pagar? Asumiendo que la declaración no genere pago, ¿se debe pagar la sanción mínima ($343000) más los intereses de extemporaneidad o es otro valor?

Gracias.

4/21/2020

Hola Josue, debes pagar la sanción mínima mas los intereses de extemporaneidad.

4/14/2020

La dian me envió una invitación a presentarla declaración de renta año 2018 que no presenté, verifiqué y por mis ingresos si la debo presentar,, sé que debo presentarla y pagar la sanción por extemporaneidad, aunque no debo pagar impuesto porq la declaración da saldo a favor; debo pagar también intereses sobre la sanción?

4/21/2020

Hola Diana, debes pagar sanción por extemporaneidad más los intereses de mora.

3/18/2020

Hola a todos, tengo una pregunta cual es el formulario que se debe diligenciar para usuarios no registrados, para hacer una declaración 350

6/17/2020

Hola Carlos

Debes ingresar a la pagina de la DIAN y buscar la sección: Temás de Interes y posteriormente: Usuarios no registrados. Allí puedes descargar los respectivos formularios que necesites.

Aquí encuentras los formularios

Gracias por tu consulta

3/8/2020

Hola tenia que declarar pero no sabía, hasta que la DIAN notifico. pero la declaración da a pagar 0, para pagar la sanción debo coger como base mis ingresos, porque tengo un taxi el cual todavia estoy pagando. Entonces no se que base coger. Gracias

3/18/2020

Hola Jenny, debes coger cómo base el valor de tus ingresos, aunque estés pagando el taxi, ya se encuentra a tu nombre y se considera patrimonio.

Carlos Esteban Pérez Uribe

12/27/2022

Hola, bienvenido a Siigo, muchas gracias